Qu’est ce que l’assurance emprunteur ?

Aussi connue sous le nom d’assurance de prêt immobilier, assurance crédit ou encore assurance de prêt, l’assurance emprunteur est une garantie permettant de couvrir le remboursement des échéances de votre prêt immobilier en cas d’impayés.

Le cycle de remboursement d’un crédit peut être perturbé par divers risques tels que le décès, les accidents entrainant une invalidité permanente et totale (IPT) ou partielle (IPP), une incapacité temporaire et totale de travail (ITT), mais également la perte d’emploi.

Pour pallier à ces complications, l’organisme prêteur peut demander de souscrire une assurance de prêt emprunteur pour couvrir les risques liés au crédit.

Comment renégocier son prêt ?

Vous pouvez renégocier les conditions de votre prêt immobilier auprès de votre banque actuelle en prenant en compte les conditions de marché et les conditions propres à votre situation. Si celle-ci ne consent pas à vous accorder les éléments que vous exigez, la meilleure solution est alors d’utiliser les services d’un courtier qui vérifiera pour vous si l’opération de rachat de prêt immobilier par un nouvel établissement est intéressante financièrement et surtout quel sera l’établissement bancaire qui pourra vous proposer les meilleures conditions avec de substantielles économies à la clé.

Comment calculer son taux d’endettement pour un crédit immobilier ?

La formule du calcul du taux d’endettement est très simple à comprendre et appliquer. Il vous suffit de prendre le total des charges qui pèsent sur votre ménage (loyer ou prêt immobilier, mensualité(s) de crédit(s), éventuelle pension) et de les diviser par les revenus dont vous disposez. En multipliant la somme obtenue par 100, vous pourrez connaître votre taux d’endettement, sachant que les établissements bancaires préconisent en général un taux d’endettement maximum de 33%. A noter, certains établissements appliquent des pondérations sur certains revenus (revenus locatifs notamment). N’hésitez pas à utiliser un simulateur.

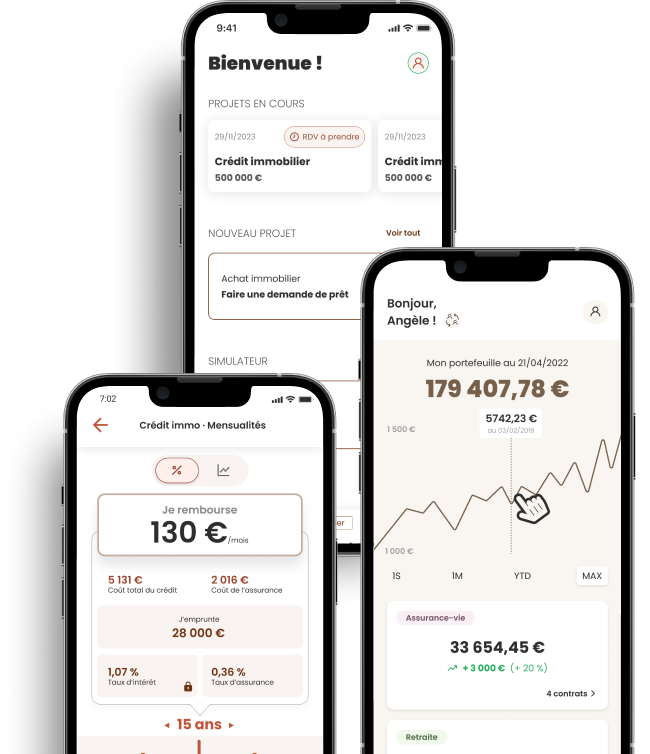

Comment faire une simulation de prêt immobilier ?

Pour obtenir une simulation de prêt immobilier, de nombreux simulateurs vous proposent de renseigner :

- le montant du bien à acheter ;

- Le montant de votre apport personnel ;

- La durée sur laquelle vous souhaitez emprunter.

Vous obtenez alors très facilement le montant de vos mensualités. Vous pouvez également partir de la mensualité que vous souhaitez rembourser, puis saisir la durée du futur prêt.

Vous obtenez alors le montant emprunté. En communiquant vos informations personnelles (revenus, situation personnelle et professionnelle, etc.), un courtier est en mesure de vous proposer des solutions d’emprunt concrètes.

Bien plus qu’un simple comparateur, Meilleurtaux met à votre disposition :

- un classement des contrats les plus attractifs correspondant à votre profil ;

- une proposition d'assurance en bonne et due forme sans engagement ;

- l'accompagnement d'un expert en assurance emprunteur tout au long de votre projet ;

- une assurance protégeant votre prêt immobilier contre des risques éventuels.

Le portrait-robot de l'assurance emprunteur (exemple)

Voici un exemple d'une situation concrète afin d'y voir plus clair sur le fonctionnement de l'assurance emprunteur :

Un emprunteur célibataire, cadre administratif, fumeur de 35 ans à Bordeaux (33 000), emprunte 200 000 € sur 25 ans à un taux d'intérêt (hors assurance) de 3,57 %.

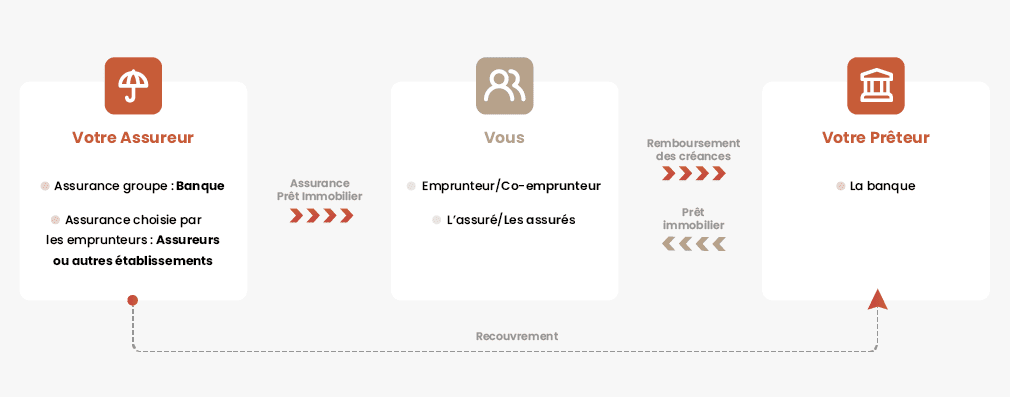

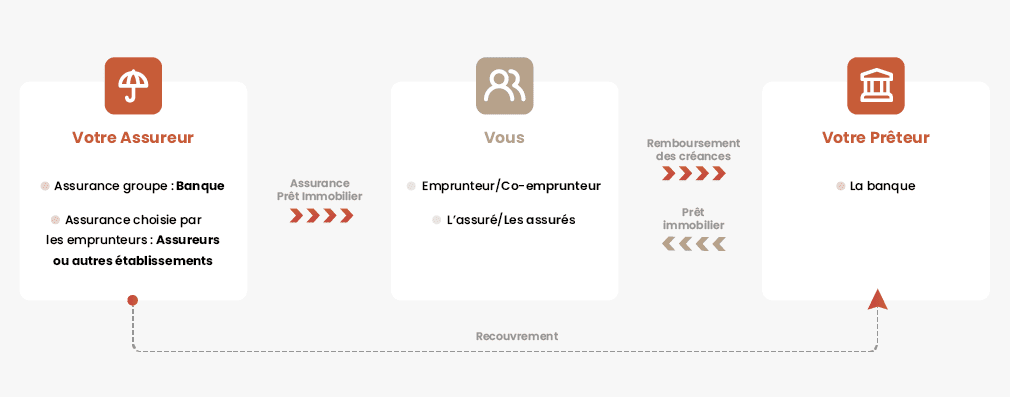

Illustration du mécanisme de l'assurance emprunteur

Vous l'avez certainement compris, une assurance emprunteur dont la durée est calée sur celle du prêt est indispensable :

- D’un côté, elle protège la banque d’une éventuelle défaillance de son client. L’assurance de prêt immobilier prend le relai du remboursement intégral du capital et des intérêts, ou prend en charge une partie des échéances.

- De l’autre, elle représente une sécurité pour l’assuré et sa famille. L’assurance emprunteur lui évite un endettement supplémentaire ou la saisie du bien acheté pour couvrir les échéances encore dues.

Important Le poids de l’assurance crédit peut atteindre jusqu’à 40 % du coût total du financement. Pour un tel montant, l’assuré a tout intérêt à se procurer les meilleures garanties, avec le minimum d’exclusions et de surprimes.

Pour en savoir plus sur l'assurance emprunteur, vous pouvez consulter notre guide complet sur les étapes de l'assurance emprunteur.

J'assure mon prêt au meilleur prix

Le choix de l’assurance crédit immobilier

En règle générale, l’organisme prêteur correspond à un établissement bancaire. Ce dernier tend à vous imposer son assurance de prêt – aussi appelé « assurance groupe ».

- Néanmoins, tout emprunteur est libre de choisir son assurance prêt immobilier.

Que cela soit auprès d’un assureur ou par le biais d’un courtier immobilier, les lois Lagarde et Hamon offrent cette souplesse aux consommateurs.

Pour profiter de cette liberté de mouvement, les emprunteurs doivent présenter un niveau de garantie équivalent à l’assurance groupe de la banque prêteuse.

J'assure mon prêt au meilleur prix

Trouvez l’assurance emprunteur adaptée à vos besoins

Pour trouver l’assurance la mieux adaptée à son profil et ses besoins, une comparaison minutieuse des conditions générales et dispositions particulières de plusieurs contrats s’impose. Les outils gratuits en ligne permettent de se faire une idée des options existant sur le marché. Si possible, il est vivement recommandé de recourir aux services d’un professionnel pour étudier les garanties proposées et souscrire aux options adaptées au profil de l’emprunteur.

Libre choix de l’assurance de prêt immobilier

Les emprunteurs sont libres de choisir et de changer leur assurance de prêt immobilier. Mais liberté n’équivaut pas forcément avec facilité.

L’établissement prêteur propose systématiquement son contrat d’assurance de groupe maison (contrat "collectif"), et de nombreux emprunteurs l’acceptent par souci de simplicité. Toutefois, les garanties et le tarif sont standards, communs à tous les profils d’emprunteurs.

Or, avec une formule individuelle, les économies potentielles sont importantes, pour une couverture personnalisée, surtout pour les personnes jeunes et en bonne santé. C’est tout l’intérêt de la délégation d’assurance.

La loi Lemoine

À compter du 1er juin 2022 pour tous les nouveaux contrats de crédit immobilier, et du 1er septembre 2022 pour les autres, les assurés peuvent changer d’assurance prêt à tout moment, en respectant un préavis de 15 jours et sans frais particuliers.

Comprendre la loi Lemoine en quelques points :

- Changer d'assurance de prêt : à tout moment pendant le prêt, et non plus semaine à la date anniversaire.

- Obligation d'informer : Les assureurs doivent informer chaque année les assurés de leur droit de résilier ainsi que des modalités.

- Droit à l'oubli : Le délai du droit à l'oubli pour les personnes ayant eu une pathologie lourde (type cancer) passe de 10 à 5 ans.

- Questionnaire médical : Le questionnaire médical est supprimé pour les prêts immobiliers en dessous de 200 000€ (et jusqu'à 400 000€ pour un couple) et dont le terme arrive avant leur 60éme anniversaire.

J'assure mon prêt au meilleur prix

La condition d’équivalence des garanties

Pour faciliter la comparaison des offres par le candidat au crédit, l’établissement prêteur est aujourd’hui tenu de communiquer le détail de ses exigences sous la forme d’une fiche standardisée d’information. Celle-ci doit être remise à l’emprunteur dès l’étape de l’établissement de l’offre préalable de prêt, voire au moment de la première simulation. Certaines mentions sont obligatoires : les caractéristiques du prêt (montant, durée…), les garanties comprises, le taux et coût de l’assurance, ainsi que le droit de l’emprunteur à souscrire son assurance auprès de la compagnie de son choix.

Afin de limiter les rejets abusifs, le Comité consultatif du secteur financier (CCSF) a fixé une liste de dix-huit critères destinée à faciliter la comparaison entre les garanties présentées dans les différents contrats consultés.

Bon à savoir : quel est le coût moyen d’une assurance emprunteur ?

Le taux assurance prêt immobilier varie du simple au triple en fonction de nombreux critères : âge, durée du prêt, état de santé. Il s’étale de 0,126 % pour les contrats individuels les plus avantageux à 0,32 % pour les plus coûteux, sans compter les éventuelles surprimes liées à des risques particuliers.

J'assure mon prêt au meilleur prix

Les garanties de l’assurance de prêt

Les garanties couvrent les risques susceptibles d’empêcher le remboursement du prêt par l’emprunteur. Malgré son importance, le prix ne doit pas être l’unique critère de sélection d’une offre d’assurance crédit. La nature et l’étendue des garanties doivent également guider le choix du contrat le plus avantageux pour le projet à financer.

Les garanties emprunteur obligatoires ou facultatives

| Garantie |

Application à l'achat résidentiel |

Application à l'achat locatif |

Conditions |

| Garantie décès |

Obligatoire |

Obligatoire |

Si le souscripteur décède, l'assureur rembourse la totalité du capital restant, selon le taux de couverture choisi. |

| Garantie PTIA (Perte Totale et Irréversible d'Autonomie) |

Obligatoire |

Obligatoire |

L'assureur rembourse le capital restant en cas de perte totale d'autonomie nécessitant une assistance pour toutes les activités quotidiennes. |

| Garantie IPT (Invalidité Permanente Totale) |

Obligatoire |

Facultative |

L'assureur rembourse le capital restant si le souscripteur devient fortement invalide (taux d'invalidité supérieur à 66%). |

| Garantie IPP (Invalidité Permanente Partielle) |

Obligatoire |

Facultative |

En cas de forte invalidité de l'assuré (taux supérieur à 33 %), l'assureur rembourse entièrement le capital restant dû. |

| Garantie ITT (Incapacité Temporaire Totale de travail) |

Obligatoire |

Facultative |

Si le souscripteur cesse de travailler pendant plus de 90 jours, l'assureur assume le remboursement des mensualités. |

| Garantie perte d'emploi |

Facultative |

Facultative |

En cas de perte d'emploi, l'assureur couvre les mensualités de l'emprunt. Ce cas n'est effectif que pour les salariés en CDI depuis plus d'un an. |

| Garantie MNO (maladies non objectivables) |

Facultative |

Facultative |

En cas de maladie non objectivable (maladie difficilement observables lors d'un examen médical. Ex : dépression, insomnie, burn-out...) l'assureur une partie de vos revenus. |

| Garantie aide à la famille |

Facultative |

Facultative |

La garantie prend en charge (temporairement ou l'intégralité) des mensualités de prêt cas de maladie grave ou d'accident de la vie de l'enfant mineur de l'emprunteur. |

Les exclusions de garanties

Les contrats d’assurance emprunteur présentent des exclusions de garanties. Elles doivent être rédigées de façon claire et précise, sans possibilité d’interprétation. L’assureur est tenu de les faire ressortir en caractères gras ou une couleur différente.

La plupart des compagnies d’assurance excluent les guerres étrangères ou civiles, les émeutes et mouvements populaires. Il existe d’autres clauses, comme les disciplines sportives pratiquées en amateur et considérées comme risquées, les voyages privés, professionnels ou humanitaires.

En outre, la majorité des assureurs refusent de faire jouer les garanties invalidité et incapacité pour les maladies dites "non objectivables" comme les troubles psychiques et les maux de dos (affections disco-vertébrales) qui, à un certain degré, peuvent empêcher le remboursement du prêt.

Toutefois, une hospitalisation supérieure à 10 jours ou une intervention chirurgicale due à l’une de ces maladies peut faire l’objet d’une indemnisation. Par ailleurs, moyennant une majoration de la prime, certains contrats prévoient des options supplémentaires de prise en charge de sinistres liés à ces maladies non objectivables.

J'assure mon prêt au meilleur prix

Les modalités spécifiques aux garanties emprunteurs

Outre la nature des garanties, différents éléments entrent en compte dans la sélection d’une assurance de prêt, car ils peuvent modifier notablement le montant de la cotisation et la prise en charge obtenue en cas de sinistre.

Quotité assurée

La couverture du prêt peut être totale ou partielle. La quotité au pourcentage du montant du prêt que l’assurance garantit en cas de sinistre. La quotité s’applique surtout dans le cas de co-emprunteurs, car la banque impose généralement à un emprunteur unique de souscrire la garantie pour la totalité du capital emprunté : il s’agit alors d’une quotité de 100 %.

Lorsque le prêt est souscrit par plus une ou plusieurs personnes, que l’on appelle les co-emprunteurs, l’assurance est souscrite suivant les moyens financiers de chacun.

Par exemple pour un couple, les co-emprunteurs peuvent choisir une quotité de 50 % pour chacun, ou une quotité de 60 %-40 %, ou encore une quotité de 100 % pour chaque conjoint.

Une quotité de 100 % permet un remboursement intégral du crédit en cas de décès prématuré de l’un des conjoints. Plus onéreuse, cette option a l’avantage de la tranquillité pour les assurés.

J'assure mon prêt au meilleur prix

Limite de prise en charge

Certaines garanties ne s’exercent plus à partir d’un certain moment, ou l’indemnisation cesse, pour une garantie spécifique ou pour l’intégralité du contrat d’assurance. La durée d’indemnisation est fréquemment limitée pour la garantie perte d’emploi, si le contrat l’inclut ; elle est la plupart du temps comprise entre 12 et 24 mois par sinistre, sans excéder 36 mois.

Limite d’âge

De même, l’assureur peut cesser de couvrir une ou plusieurs garanties à partir d’un certain âge (entre 65 et 75 ans). Maintien des garanties invalidité en cas de cessation d’activité professionnelle.

Un crédit immobilier étant souscrit sur le long terme, il est important de tenir compte des éventuels changements dans sa vie personnelle et professionnelle. La cessation ou la suspension de l’activité professionnelle, qu’elle soit définitive ou temporaire, peut entraîner la perte de la couverture pour les garanties invalidité et incapacité.

Dans certains cas, l’absence d’activité rémunérée prive l’assuré d’indemnisation si un sinistre survient. Cette disposition est particulièrement pénalisante si l’assuré se retrouve en situation d’invalidité ou d’incapacité entre deux emplois.

Garantie forfaitaire ou indemnitaire

Les garanties invalidité, incapacité et perte d’emploi des contrats d’assurance emprunteur font l’objet d’une indemnisation forfaitaire ou indemnitaire. Dans le premier cas, l’assureur verse à l’assuré ayant subi un sinistre un pourcentage fixe de l’échéance de remboursement due, indépendamment de la perte de revenus occasionnée.

À l’inverse, si l’assureur propose une garantie indemnitaire, il n’est tenu de prendre en charge que le montant des revenus effectivement perdus par l’emprunteur. Si l’assuré perçoit une indemnité de la Sécurité sociale et/ou d’autres prestations en provenance de contrats d’assurance de prévoyance de même nature, il ne sera pris en charge qu’après déductions de ces sommes. Moins onéreuse que la garantie forfaitaire, elle est cependant moins protectrice.

Plafond de garantie

Le montant indemnisé est normalement limité à ce qu’on appelle le "plafond de garantie", fixé pour chaque sinistre ou pour une année d’assurance. Cette restriction peut concerner l’ensemble des garanties, ou seulement quelques-unes, selon les préférences de l’assureur.

Franchise

Certains contrats d’assurance incluent une franchise, période durant laquelle l’assureur n’indemnise pas un éventuel sinistre, notamment avec les garanties incapacité et perte d’emploi. Pour la première, la franchise dure généralement 30 à 180 jours avec une moyenne de 90 jours, tandis que le délai de franchise de la garantie perte d’emploi est de l’ordre de 40 à 120 jours.

Délai de carence

Contrairement à la franchise, le délai de carence s’applique en début de contrat, juste après la signature. Pendant cette période de latence, la garantie ne s’exerce pas, et un éventuel sinistre n’est donc pas indemnisé.

Par exemple, il existe un délai de carence sur la garantie décès pour les cas de suicides se produisant durant la première année du contrat, sauf si celui-ci a été souscrit auprès de la banque prêteuse pour couvrir le financement de la résidence principale. Le suicide est alors pris en charge, même au cours de la première année, à hauteur de 120 000 euros au maximum.

Autre exemple de délai de carence, il varie de 3 à 12 mois pour la garantie perte d’emploi.

J'assure mon prêt au meilleur prix

Les formalités d’activation de l’assurance emprunteur

La déclaration de sinistre

La déclaration, sous forme de lettre recommandée, doit être adressée à l’organisme auprès duquel le contrat a été souscrit : l’assureur tiers ou le prêteur, qui dans ce cas, transfère la demande à l’assureur.

Les délais à respecter pour la déclaration sont indiqués dans le contrat d’assurance ; s’ils ne sont pas respectés, l’assureur peut refuser de verser les indemnités prévues, ou prendre uniquement en considération les indemnités dues à compter de la date d’expédition de la déclaration.

Les démarches en cas de litige

La notice d’information de l’assureur contient également les modalités d’examen des éventuelles réclamations, ainsi que les entités auxquelles l’emprunteur peut s’adresser pour ces réclamations.

Il peut s’agir du service clientèle de la compagnie, du médiateur du secteur, etc. Dans le cas d’un désaccord sur l’état d’invalidité ou d’incapacité, il peut également faire réaliser une contre-expertise par son propre médecin-expert.

- Si ce dernier et celui de la société d’assurance sont en conflit, un troisième expert peut intervenir pour les départager, les deux parties se partageant équitablement ses honoraires.

- Si la contestation concerne la mise en jeu de la couverture, la garantie de protection juridique, lorsqu’elle est comprise dans le contrat d’assurance, peut protéger l’assuré.

J'assure mon prêt au meilleur prix

Trouvez l'assurance emprunteur parfaite pour vous

Une assurance emprunteur dépends principalement du profil que vous avez, mais certains organismes d'assurance de prêt ou certaines banques sont plus plébiscitées que d'autres. L’assurance emprunteur joue un rôle essentiel dans la sécurité financière de tout emprunteur. En effet, lorsqu’une personne contracte un crédit immobilier, elle s’engage sur plusieurs années, voire plusieurs décennies. Durant cette période, de nombreux risques peuvent survenir : perte d’emploi, invalidité, incapacité de travail ou décès. L’assurance emprunteur permet alors de garantir le remboursement du capital restant dû au prêteur, évitant ainsi de lourdes conséquences pour les proches ou le coemprunteur. Cette protection est d’autant plus précieuse qu’elle assure une véritable tranquillité d’esprit, puisque l’emprunteur sait qu’il est couvert face aux imprévus de la vie. Depuis l’entrée en vigueur de la loi Lemoine, les emprunteurs bénéficient d’une liberté renforcée : ils peuvent désormais changer d’assurance à tout moment, sans attendre la date anniversaire du contrat.

Cette évolution majeure permet à chacun de comparer les offres et d’obtenir des garanties équivalentes, voire supérieures, à un coût plus avantageux. En réduisant les inégalités d’accès à l’assurance, la loi Lemoine favorise également la transparence et la concurrence entre assureurs. L’assurance emprunteur devient ainsi bien plus qu’une simple formalité : un véritable levier de protection et d’optimisation financière pour tout projet immobilier.

| Assureur |

Avantages |

Inconvénients |

Idéal pour |

| AXA |

- Garanties solides (décès, PTIA, ITT, IPT)

- Options étendues (sport, pro à risques)

- Indemnisation forfaitaire fréquente

|

- Tarifs parfois au-dessus du marché sur profils “risque”

- Questionnaires de santé exigeants

|

Profils standards recherchant un “grand nom” et des options |

| Allianz |

- Couverture complète et modulable

- Bon niveau de services et gestion sinistre

- Possibles surprimes maîtrisées

|

- Adhésion parfois plus longue (pièces, médical)

- Prix peu agressifs sur jeunes emprunteurs

|

Emprunteurs voulant un accompagnement premium |

| Generali |

- Bon rapport garanties/prix en délégation

- Paramétrage fin des quotités

- Process digital correct

|

- Certains sports/activités exclus d’emblée

- Délais de carence/ franchises à surveiller

|

Couples et co-emprunteurs optimisant la quotité |

| Swiss Life |

- Contrats souples pour profils médicaux spécifiques

- Options de maintien de salaire intéressantes

- Bon suivi en gestion

|

- Tarifs sensibles à l’âge et au tabagisme

- Clauses d’invalidité à bien lire

|

Profils santé à surveiller, besoin d’options ITT/IPT |

| MACIF |

- Positionnement tarifaire souvent compétitif

- Réseau d’agence et relation client

- Couverture claire sur garanties clés

|

- Moins d’options “métier à risque”

- Souplesse inférieure aux contrats haut de gamme

|

Profils “standard” cherchant un bon prix |

| Malakoff Humanis |

- Offres individuelles optimisées

- Outils digitaux et télé-souscription

- Cadre solide sur incapacité/invalidité

|

- Surprimes possibles selon métiers

- Éligibilité à vérifier pour sports à risque

|

Actifs avec besoins prévoyance accentués |

| APRIL (courtage) |

- Très fort en risques aggravés (santé, métiers)

- Process rapide, 100% en ligne

- Large panel d’options

|

- Tarifs variables selon profil et partenaires

- Lecture fine des exclusions nécessaire

|

Profils atypiques ou urgences de signature |

| Cardif (BNP Paribas) |

- Large expérience sur assurance de prêt

- Garanties structurées et connues des banques

- Bonne intégration bancaires/process

|

- Prix pas toujours les plus bas en délégation

- Souplesse d’options variable

|

Emprunteurs cherchant la compatibilité bancaire maximale |

| CNP Assurances |

- Référent historique du marché

- Grilles et acceptations connues des établissements

- Couverture robuste sur garanties de base

|

- Moins agressif en tarif sur délégation pure

- Options avancées à vérifier

|

Emprunts classiques via réseaux bancaires partenaires |

Note : éléments indicatifs et non contractuels. Les tarifs, exclusions, franchises et options varient selon le profil (âge, santé, métier, sport), le montant et la durée du prêt. Vérifiez l’équivalence des garanties avec votre banque (loi Lemoine) avant toute substitution.

J'assure mon prêt au meilleur prix

Les solutions alternatives à l’assurance emprunteur

Lorsqu’il est impossible d’obtenir une assurance de prêt immobilier, il existe d’autres solutions pour garantir le remboursement du crédit.

Le cautionnement en fait partie : il s’agit d’un engagement pris par une tierce personne, appelée caution,

qui s’engage à rembourser le prêt à la place de l’emprunteur en cas de défaillance de ce dernier.

En complément de cette garantie personnelle, l’emprunteur peut proposer

une garantie réelle, comme le nantissement d’un capital ou la mise en hypothèque d’un bien immobilier

qu’il possède déjà. Quelle que soit la forme de la garantie apportée, il revient au prêteur d’en évaluer la valeur

afin de décider de l’octroi ou non du crédit demandé.

Profitez GRATUITEMENT de notre service pour ÉCONOMISER JUSQU'À PLUS DE 70 %*

sur votre assurance prêt immobilier.

(1) Économies sur l’assurance d’un prêt amortissable de 200 000€, à un taux de 3,50% sur 240 mois, accordé à un couple de salariés cadres le 15/05/2025 en garantie DC/PTIA/ITT/IPT.

J'assure mon prêt au meilleur prix

Questions fréquentes sur l’assurance emprunteur

Comment fonctionne une assurance de prêt immobilier ?

Un contrat d’assurance de prêt immobilier est un contrat garantissant le paiement de vos mensualités de crédit si certaines situations ou événements surviennent (décès, invalidité ou incapacité temporaire de travail, perte d’emploi, etc.). L’assurance de prêt peut être souscrite auprès de la banque avec l’assurance de groupe ou via une délégation d’assurance, auprès d’un assureur tiers.

Comment résilier son assurance emprunteur ?

Pour changer d’assurance emprunteur, il est important de respecter les préavis spécifiques à la résiliation. Ils sont indiqués dans les conditions générales du contrat. L’envoi de la demande de résiliation d’une assurance de prêt peut être réalisé :

- Par courrier ou tout autre support considéré comme durable.

- Par déclaration effectuée au siège social ou chez le représentant de la compagnie d’assurance emprunteur.

- Par acte extrajudiciaire.

- Par le même mode de communication à distance que celui proposé par l’assureur pour la souscription du contrat.

- Ou encore par tout autre moyen prévu par le contrat d’assurance emprunteur.

Comment changer d’assurance emprunteur avec la loi Lemoine ?

Mettre en concurrence votre assurance de prêt en cours peut vous permettre d’identifier une solution équivalente, assortie à un taux annuel effectif d’assurance inférieur. Rapportés sur la durée de remboursement du crédit immobilier, quelques dixièmes de différence du TAEA se traduisent par une économie de plusieurs milliers d’euros. Le comparateur en ligne de Meilleurtaux soumet vos exigences de garanties à des dizaines d’assureurs. Totalement gratuit, ce comparateur d’assurances identifie la solution la plus compétitive. Grâce à la loi Lemoine, vous pouvez utiliser ce service quand bon vous semble et autant de fois que vous le souhaitez !

J'assure mon prêt au meilleur prix